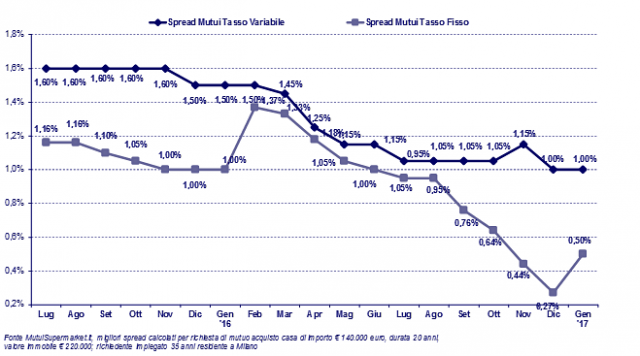

Chi vuol chiedere un mutuo per comprare casa deve affrettarsi. Sembra infatti che stia volgendo al termine il tempo dei tassi fissi ai minimi storici. Gli indici di riferimento, già in rapida ascesa da settembre 2016, hanno infatti portato a una sensibile revisione a gennaio 2017 dei tassi di offerta sui mutui a tasso fisso.

Secondo la consueta bussola di Crif e Mutuisupermarket per una operazione di mutuo di 140.000 euro, durata 20 anni, valore immobile 220.000 euro, i migliori tassi finiti per i mutui a tasso fisso si posizionano infatti a gennaio 2017 attorno all’1,70% contro un omologo 1,55% dello scorso ottobre 2016. E tale aumento non assorbe ancora completamente l’aumento registrato degli indici IRS che, per la durata 20 anni, sono aumentati nel periodo ottobre 2016 – gennaio 2017 di ben 40 punti base (dallo 0,90% medio di ottobre all’1,30% odierno).

Le condizioni restano comunque ancora estremamente favorevoli per privati e famiglie che intendono sottoscrivere un nuovo finanziamento per l’acquisto della propria casa o per la surroga del proprio mutuo in essere. Ma, al contempo, si registrano chiaramente i primi segnali di revisione al rialzo delle offerte di mutui da parte del sistema creditizio, dopo 12 mesi di contrazioni ininterrotte.

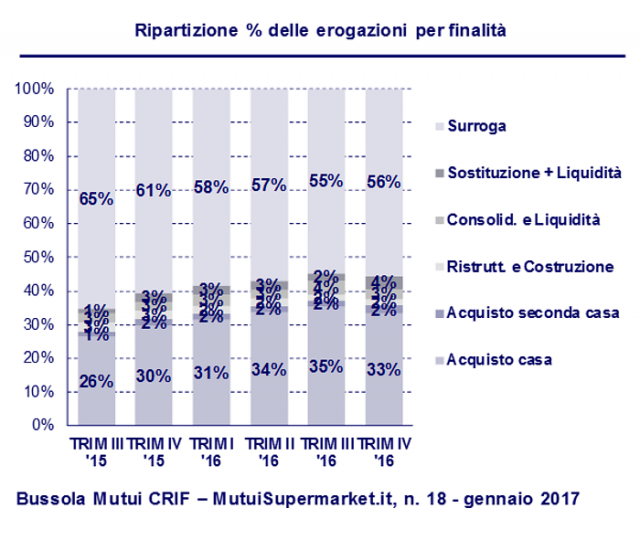

La componente surroga sul totale delle nuove erogazioni

A livello di nuove erogazioni di mutuo attraverso il canale online, la finalità surroga continua a rappresentare circa il 56% del totale delle erogazioni anche nel quarto trimestre 2016, dopo essere arrivata a spiegare anche il 65% del totale erogati nel terzo trimestre 2015. Sul canale tradizionale, invece, il peso delle surroghe si è attestato intorno al 25%, in progressiva contrazione dopo il picco degli anni precedenti.

Sui prossimi trimestri si attende una ulteriore riduzione del peso della componente surroga, da ricondursi da un lato alla continua riduzione del bacino di potenziali mutuatari interessati a rottamare il mutuo, dall’altro al progressivo aumento dei tassi IRS iniziato a settembre 2016 e quindi dei tassi finiti per i mutui di surroga a tasso fisso, mutui che oggi sull’online spiegano la gran parte delle nuove operazioni di surroga.

Importi richiesti ed erogati dei nuovi mutui

Dopo trimestri caratterizzati da un atteggiamento di cautela da parte dei nuovi mutuatari, tornano a crescere gli importi medi richiesti dei nuovi mutui: se nel quarto trimestre 2015 l’importo medio si assestava attorno ai 119.500 euro, nel quarto trimestre 2016 l’importo medio cresce e raggiunge i 124.851 euro.

Parallelamente si registra un leggero aumento anche degli importi medi dei mutui erogati, che passano dai 111.000 euro del primo trimestre 2016 ai quasi 114.000 euro del quarto trimestre.

Il tasso fisso è ancora il più richiesto

Lato preferenze dei nuovi mutuatari a riguardo della tipologia di tasso, nel quarto trimestre 2016 il peso del tasso fisso sul canale online spiega circa il 56% del totale delle richieste contro un 37% registrato nel terzo trimestre del 2015. A livello di sistema, le rilevazioni relative ai primi 9 mesi del 2016 evidenziano una incidenza del tasso fisso pari al 61% del totale dei mutui erogati.

Complice di tale aumento nel quarto trimestre 2016 risultano essere tassi finiti per i mutui a tasso fisso stabili e ancora prossimi ai minimi storici, nonostante indici di riferimento IRS in forte aumento da settembre 2016 (+0,40% nel periodo settembre 2016 – gennaio 2017) e il peso delle nuove richieste di mutuo con finalità surroga, che sul canale online risultano essere nel 77% dei casi a tasso fisso.

Lato mercato immobiliare, nel quarto trimestre 2016 si registra una ulteriore riduzione dei prezzi al mq degli immobili residenziali forniti in garanzia al mutuo pari a -3,3%.

Analizzando le diverse tipologie di immobili residenziali, nel quarto trimestre 2016 il prezzo/mq per gli immobili usati registra una contrazione superiore, pari al -7,1%, mentre il prezzo/mq dei nuovi immobili subisce una riduzione del -2,0%.

Approfondendo il trend dei prezzi/mq sul quarto trimestre 2016 a livello geografico, la contrazione maggiore si registra nel centro Italia con un -5,9% rispetto al quarto trimestre 2015, mentre nel nord est e nord ovest si registra rispettivamente un -2,5% e -2,6% e nel sud e isole un -2,9%.

Osservando i 12 mesi del 2016, il prezzo/mq degli immobili oggetto di garanzia di mutuo ipotecario risulta diminuire quindi del -3,3% rispetto al 2015, facendo registrare sul periodo 2010/2016 una riduzione media dei prezzi/mq degli immobili pari a ben il -19,0%.

Un mercato ancora estremamente favorevole

“Nonostante i tassi inizino a segnare una lenta tendenza al rialzo, il contesto di mercato rimane estremamente favorevole alla sottoscrizione di nuovi finanziamenti casa, con offerte mutuo sempre molto competitive e banche che continuano a investire sul prodotto con politiche commerciali aggressive - commenta Stefano Rossini, Amministratore e Fondatore di MutuiSupermarket.it -. La domanda di nuovi mutui chiude infatti l’anno 2016 in accelerazione con un +21% su dicembre e un + 13% a livello annuo.

"Non è detto però che tali condizioni per certi versi ottimali siano destinate a rimanere invariate anche sui prossimi mesi. In questo senso, sarà necessario monitorare l’evolversi dei tassi di offerta sui mutui e dei prezzi immobiliari per verificare la sostenibilità della crescita della domanda registrata negli ultimi mesi e quindi le prospettive di sviluppo del mercato mutui sull’anno appena iniziato.”

Rischiosità dei mutui a livello più basso

“Un fenomeno interessante che ha caratterizzato tutto il 2016 è stato sicuramente il lento ma progressivo calo del tasso di default dei mutui immobiliari – dichiara Stefano Magnolfi, Direttore Real Estate Services di CRIF –. A settembre 2016 la rischiosità dei mutui ha infatti raggiunto l’1,4%, il livello più basso osservato negli ultimi 4 anni. Questo andamento, che ha caratterizzato non solo i mutui ma tutto il comparto del credito alle famiglie (prestiti finalizzati e personali), può essere spiegato da molteplici fattori.

"In buona parte a contribuire alla riduzione della rischiosità del credito sono state le banche stesse, che hanno iniziato ad adottare politiche di selezione più attente nel tentativo di evitare ulteriori crediti deteriorati in futuro. Inoltre, hanno di certo contribuito anche il livello dei tassi di interesse, che si sono mantenuti bassi per tutto il periodo di osservazione, l’aumento tendenziale del reddito pro-capite e la possibilità di rinegoziare le condizioni del prestito, che ha agevolato le famiglie a rendere più sostenibile il proprio debito